[도서] 퀀트의 정석 (1) https://oldnews.tistory.com/393

[도서] 퀀트의 정석 (2) https://oldnews.tistory.com/395

[도서] 퀀트의 정석 (3) https://oldnews.tistory.com/396

[도서] 퀀트의 정석 (4) https://oldnews.tistory.com/435

4. 분산투자와 자금관리의 콜라보

분산투자를 위해 MVO에 기초해 자산의 횡적 배분 모델이 만들어 졌다.

(1) 동일비중

대표적으로 포트폴리오의 자산을 동일한 비중으로 배분하는 것이다. 1/n

입력 변수로는 자산의 개수만 필요 - 단순.

(2) 최대 샤프비율 MSR

최대 샤프비율을 추구하는 모델은 MVO 가 된다.

위험 회피성향은 고려하지 않고, 무위험 수익률이 존재할 경우 샤프비율 최대화 가능.

입력 변수로 가장 많은 입력 변수 필요, 입력 변수의 변화에 민감.

(3) 글로벌 최소 분산 GMV

글로벌 최소 분산 (GMV, Global Minimum Variance) 는 오직 변동성 최소화에 목적.

위험 성향아 아주 강한 MVO 로 볼 수 있다.

위험성이 강하면 변동성을 낮춰야 하므로 변동성이 낮은 포트폴리오를 구성.

https://brunch.co.kr/@quantdaddy/27

글로벌 최소 분산 포트폴리오, GMV

횡적 리스크 모델 시리즈 #2. | # MVO의 한계 MVO의 이론적 고상함은 가혹한 현실 앞에 속절없이 무너졌다. MVO 모델의 입력 변수로 들어가야 할 수익률과 변동성, 그리고 상관계수를 정확히 알 수 없

brunch.co.kr

(4) 최대 분산 효과 MDP

최대 분산 효과 (MDP, Most Diversified Portfolio) 모델은 포트폴리오 분산 투자 효과 최대화가 목표이다.

이 모델은 분산비율 최대화를 위해 상관계수가 낮은 자산으로 포트폴리오를 구성하는 것이다.

수식에서 분모는 상관계수가 필요하다.

https://brunch.co.kr/@quantdaddy/30

최대 분산 포트폴리오, MDP

횡적 리스크 모델 시리즈 #3. | # MVO의 또 다른 대안, MDP GMV 모델과 더불어 자산의 수익률을 예측하지 않고 오직 리스크만을 기반으로 하고 있는 또 다른 방법론은 바로 최대 분산 포트폴리오(MDP;

brunch.co.kr

(5) 리스크 패리티

MVO 기반 포트폴리오 최적화 모델들은 입력 변수를 쉽사리 측정하기 어렵다.

위험 예산 배분 (RB, Risk Budgeting) 이라는 기법은 각 자산군에 위험 정보를 배분하고 위헙 배분에 따라 가중치를 설정하는 방법이다.

예를 들어 위험의 10%를 원자재, 50%를 주식에 배분하면 위험 예산에 맞게 포트폴리오 가중치를 주는 것.

주식 채권에 60:40 비율로 투자하는 60/40 포트폴리오 기법도 위험 예산 방식으로 볼 수 있다.

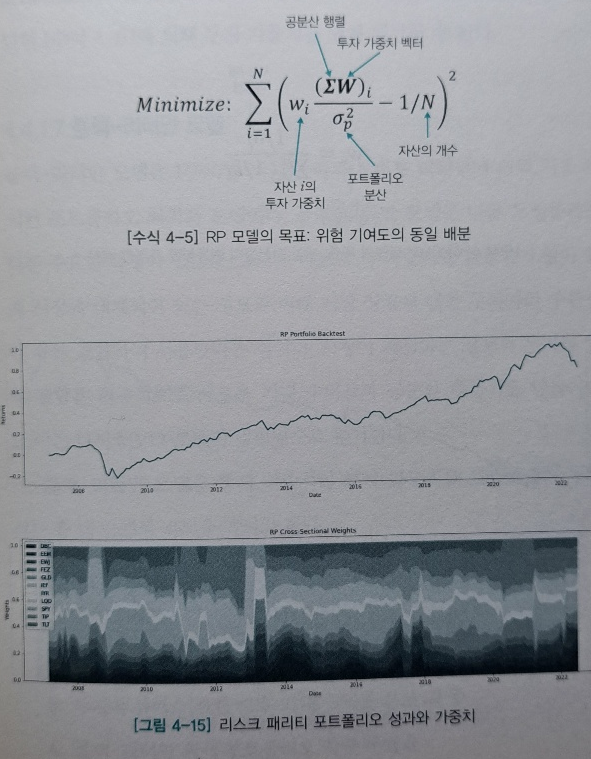

리스크 패리티 RP, Risk Parity 모델은 각 자산의 위험 기여도를 동일하게 해주는 포트폴리오를 추구한다. 그래서 리스크 패리티를 동등 위험 기여도 ERC, Equal Risk Contribution 모델이라고 한다.

(6) 동등 한계 변동성

위험 예산 분배 방식의 하나로 동등 한계 변동성 (EMV, Equal Marginal Volatility) 가 있다.

개별 자산의 변동성을 고려해 위험 예산을 배분하는 방식이다.

상관계수에 의해 발생하는 변동성 영향은 고려하지 않는다.

단순히 변동성이 높은 자산에 낮은 가중치, 변동성이 낮은 자산에 높은 가중치를 준다.

그래서 각 자산들 변동성만 알면 투자 가중치를 쉽게 구할 수 있다.

변동성에 반 비례해 투자하여 이를 역변동성 IV Inverse Volatility 라고 한다.

(7) 블랙-리터만 모델

투자 가중치를 결정시 현재 시장의 내제 정보와 미래 시장의 상황에 대한 주관적 뷰를 포함한다.

https://brunch.co.kr/@quantdaddy/44

블랙-리터만 모형, BL

횡적 리스크 모델 시리즈 #7. | # 블랙-리터만 모형 블랙-리터만 프레임워크는 1990년에 피셔 블랙(Fischer Black)과 로버트 리터만(Robert Litterman)에 의해 처음 제시되었다. 피셔 블랙, 그렇다. 블랙-숄즈

brunch.co.kr

5. 자금 관리 - 종적 배분 모델

종적 배분 모델은 전체 가용 자본 중에 자산 배분 포트폴리에 투자할지를 결정하는 모델이다.

현금 비중을 어떻게 가져갈지 결정

(1) 변동성 타깃팅

전체 포트폴리오의 변동성 수준을 맞추기 위해 매 시점마다 주기적으로 현금 보유 비중을 조절한다.

목표 변동성이 5%라면 포트폴리오 변동성이 5%를 달성하도록 현금 보유 비중을 조절한다.

(2) CVaR 타깃팅

CVaR Conditional Value-ar-Risk 는 시장 상황이 최악인 경우 평균적으로 얼마의 손실이 발생할지 측정하는 지표

포트폴리오의 CVaR 를 목표 CVaR 에 맞추도록 현금 보유 비중을 결정하는 방법론이다.

(3) 켈리 베팅

에드워드 소프가 존 켈리 논문에 영향 받아 카지노에서 승리할 수 있는 베팅 비율을 결정한 방법이다.

https://m.blog.naver.com/quantdaddy/221435513541

퀀트의 아버지 소프가 알려주는 자금관리 법칙 #1.

# 블랙잭으로 돈 좀 벌어볼까? 2008년에 개봉한 〈21〉이라는 영화는 이러한 발칙한 생각을 담아내고 있다....

blog.naver.com

https://steemit.com/kr/@pius.pius/7mhje6

켈리 공식을 간단히 투자해 적용해 보자 — Steemit

1955년 여름, 미국인들은 "64,000달러짜리 문제(The $64,000 Question)"라는 새 TV 퀴즈 쇼에 매료되어 있었습니다. 시청률은 무려 85%에 달했습니다. 이 쇼가 얼마나 인기를 끌었냐면, 방영일 저녁 승자를

steemit.com

(4) 포트폴리오 보험

포트폴리오 보험 CPPI Constant Proportional Portfolio Insurance 는 포트폴리오의 가치가 미리 정한 하단선 아래로 내려가지 않도록 설계된 종적 배분 모델이다.

포트폴리오 성과가 좋으면 포지션을 늘리고, 부진하면 노출을 줄여 모델의 목표에 도달한다.

포트폴리오 가중치 = M x C / P

M : 레버리지 승수

C : 쿠션 = 가치P - 기준선B

가치가 미리 정한 하단선에 도달하면 현금에 100% 가중치를 두어 투자원금을 보호한다.

https://brunch.co.kr/@quantdaddy/51

CPPI 전략

# CPPI CPPI(Constant Proportional Portfolio Insurance)는 포트폴리오의 가치가 미리 정한 하단선 아래로 빠지지 않도록 설계된 종적 리스크 모델이다. CPPI는 포트폴리오의 성과가 좋을 때는 포지션을 늘리고,

brunch.co.kr

https://brunch.co.kr/@quantdaddy/52

옵션 기반 포트폴리오 보험 전략

# 옵션 기반의 포트폴리오 보험 전략 640조 달러 이상의 크기를 가지고 있는 옵션 시장의 규모를 고려해본다면, 옵션 시장은 명실상부 가장 인기 있는 포트폴리오 위험 관리 도구일 것이다. 옵션

brunch.co.kr

6. 포트폴리오 구성 단계

포트폴리오 구성 단계:

- 자산 유니버스 선정

- 횡적 배분 모델 선택

- 종적 배분 모델 선택

https://brunch.co.kr/@quantdaddy/10

퀀트 투자 : 전략에서 포트폴리오까지

# 전통적 알파-베타 프레임워크 분해하기 전통적으로 투자자들은 시장 '베타(Beta)'와 '알파(Alpha)'라는 개념을 사용해 포트폴리오의 수익률을 설명해왔다. 하지만 투자자들이 위험 차익거래와, F

brunch.co.kr

'Notes' 카테고리의 다른 글

| [도서] 실전 퀀트투자 - 저가 종목, 모멘텀 투자, 시가종가 매매 (0) | 2024.04.23 |

|---|---|

| 논문 읽기 - 방법 요약 (1) | 2024.04.19 |

| [도서] 퀀트의 정석 (3) - 자산배분(1/2) (1) | 2024.04.18 |

| [도서] 월스트리트 퀀트 투자의 법칙 - Part 1 퀀트투자 이해 (0) | 2024.04.08 |

| [도서] 투자도 인생도 복리처럼 - 독서 기억법 (0) | 2024.04.03 |

댓글